Price Action jest jednym z najpopularniejszych systemów analizy rynku oraz generowania sygnałów transakcyjnych. Podstawą całego podejścia jest „goły” wykres (tzw. naked trading). Dzięki temu trader z dużo większym przekonaniem zajmuje pozycję, ponieważ cały proces decyzyjny nie jest zmącony milionem wskaźników, czy oscylatorów. Same wskaźniki w teorii pozwalają na lepsze poznanie rynku, jak również na większą precyzje wejścia w pozycję. Jednakże w pewnym momencie, w którym trader wykorzystuje zbyt dużą ilość różnych narzędzi, zaczyna ogarniać go paraliż inwestycyjny cechujący niemożność zidentyfikowania trendu oraz rozpoznania sygnałów transakcyjnych. Ogromnym plusem jest przejrzystość Price Action oraz łatwa (momentami wręcz intuicyjna) interpretacja sygnałów z niej płynących.

Jeżeli chcielibyśmy opisać w skrócie czym jest Price Action, to należy przede wszystkim nazwać tą technikę jako umiejętność obserwacji ceny. Każdy trader stosuje różne podejście do rynków finansowych. Część ze spekulantów ceni sobie rozrysowywanie impulsów oraz korekt za pomocą teorii fal Elliotta. Traderzy, którzy w pewnym momencie zaczęli szukać tzw. „Świętego Graala tradingu”, po natrafieniu na metodę Price Action często nie chcą już dalej niczego szukać.

Podstawowe pojęcia związane z Price Action

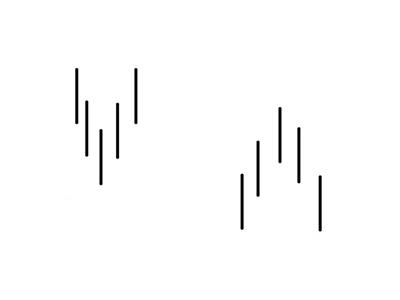

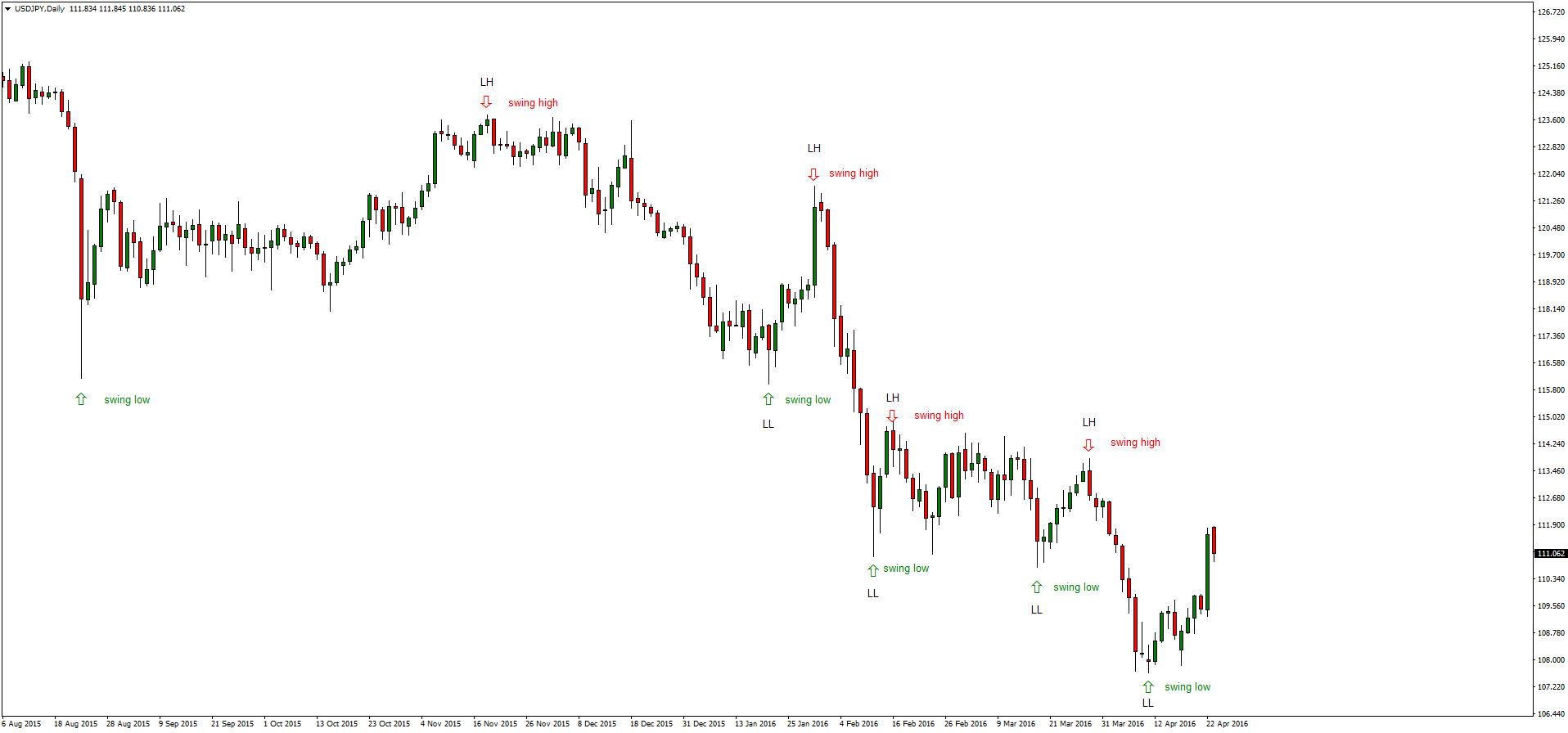

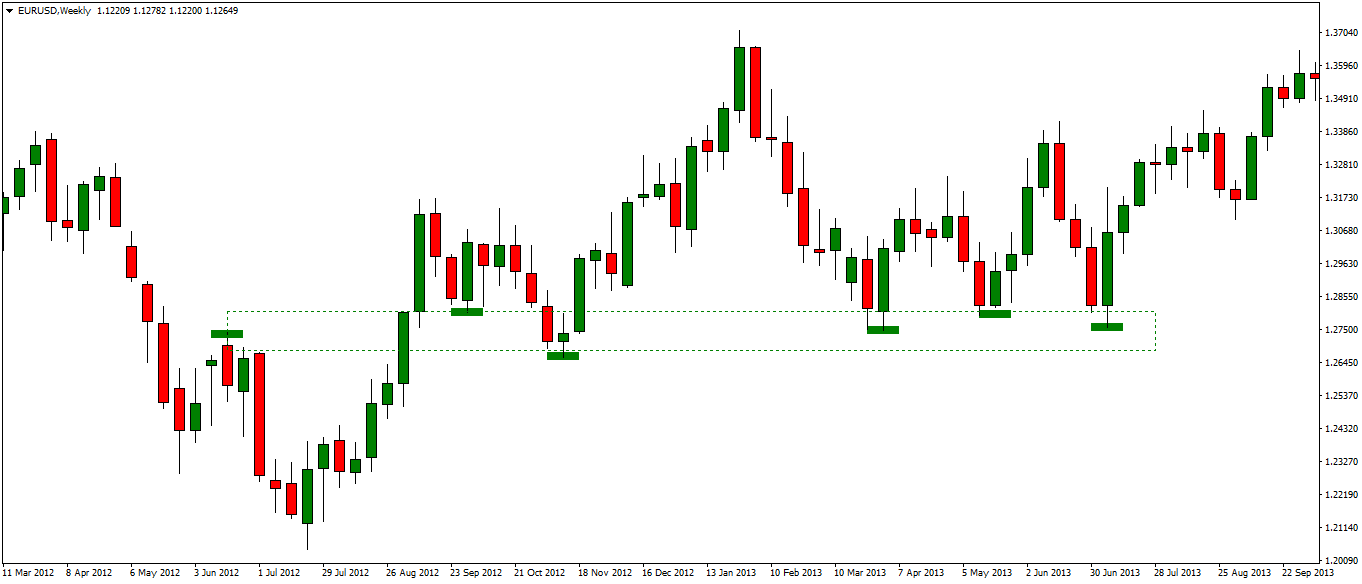

Wielu znakomitych traderów, którzy sukcesu upatrują w Price Action wspomina o tym, że zrozumienie podstaw PA jest istotne do odniesienia sukcesu. Podstawę stanowi określenie trendu. Wynika to z prostego faktu, że trend trwa z reguły znacznie dłużej niż komukolwiek by się wydawało. Jest to także jedno z głównych założeń Teorii Dowa, która stanowi fundament współczesnej analizy technicznej. Trend wzrostowy określany jest w sytuacji kiedy na wykresie jesteśmy w tanie wyrysowywać coraz wyższe szczyty oraz dołki. Analogicznie w przypadku trendu spadkowego trader może zaobserwować coraz to niższą cenę, która objawia się niższymi szczytami oraz dołkami. Najlepszym sposobem na wyznaczania dołków oraz szczytów jest metodą swing low / swing high. Metoda ta polega na rozpoznawaniu lokalnych ekstremów. Poniżej znajduje się opis w jaki sposób należy rozpoznawać poszczególne szczyty/dołki.

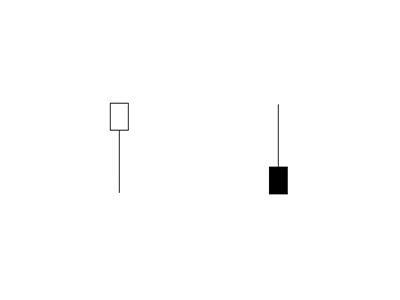

Swing Low

Z kolei odwrotną formacją, która wyznacza lokalne minimum cenowe, będzie tzw. swing low. Jest to formacja składająca się również z trzech świec, jednakże świeca środkowa będzie posiadała najniższy dołek oraz szczyt. Świece ją otaczające będą posiadały wyższe dołki oraz szczyty.

Swing High

Jest to formacja, która składa się z trzech świec, z czego najwyższym punktem jest szczyt środkowej świecy. Pozostałe świece posiadają zarówno niższe szczyty, jak i dołki. W ten sposób w bardzo łatwy sposób można zlokalizować lokalny szczyt.

Jednocześnie każdy z poszczególnych lokalnych ekstremów można porównywać względem poprzednich. Oznacza to bowiem, że porównując szczyty z poprzednimi można ocenić czy cena znajduje się w trendzie wzrostowym, czy może spadkowym. Sytuację, w której ostatni lokalny szczyt znajduje się wyżej niż poprzedni szczyt, określa się wyższym szczytem (higher high – HH). W sytuacji kiedy znalazłby się poniżej poprzedniego ekstremum, wówczas uznano by, że jest poniżej (lower high – LH). Analogicznie sytuacja wygląda w przypadku oznaczania lokalnych ekstremów dla dołków. Niższy dołek określa się mianem (lower low – LL), zaś wyższy (higher low – HL). W przypadku trendu wzrostowego na wykresie możemy zaobserwować wyznaczone ekstrema HL->HH->HL, natomiast w przypadku spadków LH->LL->LH. W sytuacji, w której wyższe/niższe szczyty oraz dołki będą się naprzemiennie wymieniały, nie tworząc żadnego ze scenariuszy podanych wyżej, przyjmuje się, że obecnym dominującym trendem jest trend boczny.

Skuteczność poszczególnych technik analizy technicznej najlepiej sprawdzić 'na sucho’. Takie możliwości daje bezpłatna platforma demo – handlujemy na wirtualnych środkach. Demo zarejestrujesz tutaj.

Rodzaje świec oraz formacje Price Action

Kiedy już wiadomo w jaki sposób określać panującą tendencję na rynku, warto skupić się na rodzajach świec oraz formacjach, które przewiduje technika Price Action.

Tak samo jak rozróżniamy w tej technice różne trendy, tak i pojedyncze świece mają swoje nazwy oraz określenia. Podstawową świecą, jest świeca wzrostowa, która posiada wyższy szczyt oraz wyższy dołek od świecy poprzedzającej. W ten sposób nawet świeca, która zamknęła się poniżej swojego otwarcia może być uznana za wzrostową, o ile posiada wyższy szczyt oraz nie naruszyła poprzednich minimów. Analogicznie tak samo określona zostanie świeca spadkowa, jeżeli jej minimum znajduje się poniżej poprzedniego, a szczyt jest poniżej świecy ją poprzedzającej.

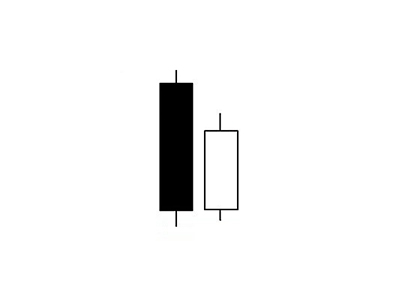

Inside Bar

Świeca inside bar jest świecą, która w całości „schowała się” za świecą ją poprzedzającą. Wymowa tej świecy polega na tym, że rynek jest niezdecydowany co do dalszego ruchu. Uczestnikom rynku nie udało się wyznaczyć zarówno nowych maksimów, jak również nie udało się sprzedającym „zepchnąć” waloru na niższe wartości. W takich sytuacjach przebicie „świecy matki” (czyli pierwszej) będzie sugerowało dopiero, która ze stron zaczyna zyskiwać przewagę. Kolor świeczki jest bez znaczenia.

Outside Bar

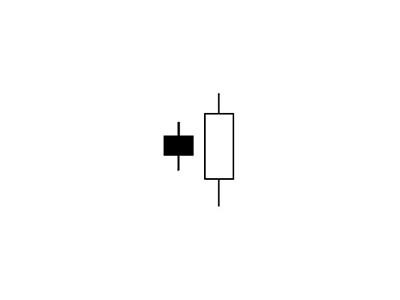

Z kolei o świecy, która przysłania swoim zakresem pierwszą mówimy outside bar. Wymowa takiej formacji jest zdecydowanie silniejsza niż inside bar. Druga świeca pokazuje siłę i determinację jednej strony rynku. Często też, w wyniku paniki drugiej strony, ma okazję rozrysować się dany scenariusz. Może występować w dwóch formach: outside bar wzrostowy oraz spadkowy.

Formacja Objęcia (Engulfing Pattern)

Jest to inne określenie formacji objęcie bessy/hossy. Polega na tym, że jedna świeczka obejmuje swym korpusem drugą. Różnica pomiędzy formacją engulfing, a formacją outside bar polega na tym, że outside bar nie musi pokrywać korpusem swojej poprzedniczki, a może jedynie knotami. Oczywiście każda z formacji engulfing należy do outside bar, jednakże warto wiedzieć jak je rozróżnić.

Formacja Pin bara

Pin bar czyli tzw. „nos Pinokia” jest najbardziej znaną formacją Price Action, a zarazem jedną z najbardziej skutecznych. Jest to formacja pojedynczej świeczki, którą cechuje niewielki korpus oraz długi knot, który często wynosi około 70% świeczki. Zasada jest prosta – im większy knot posiada pin bar, tym większy wydźwięk danej formacji. Popularność tej formacji wynika z faktu, że częstym zjawiskiem jest łapanie uczestników rynku w tzw. „pułapkę”. Sytuacja taka ma miejsce, kiedy inwestorzy zaczynają pozycjonować się na którąkolwiek ze stron, po czym następuje szereg pozycji przeciwstawnych, odwracających tendencję. Stąd też powstaje taki wysoki knot. Knot wskazuje, która ze stron została „złapana w pułapkę”.

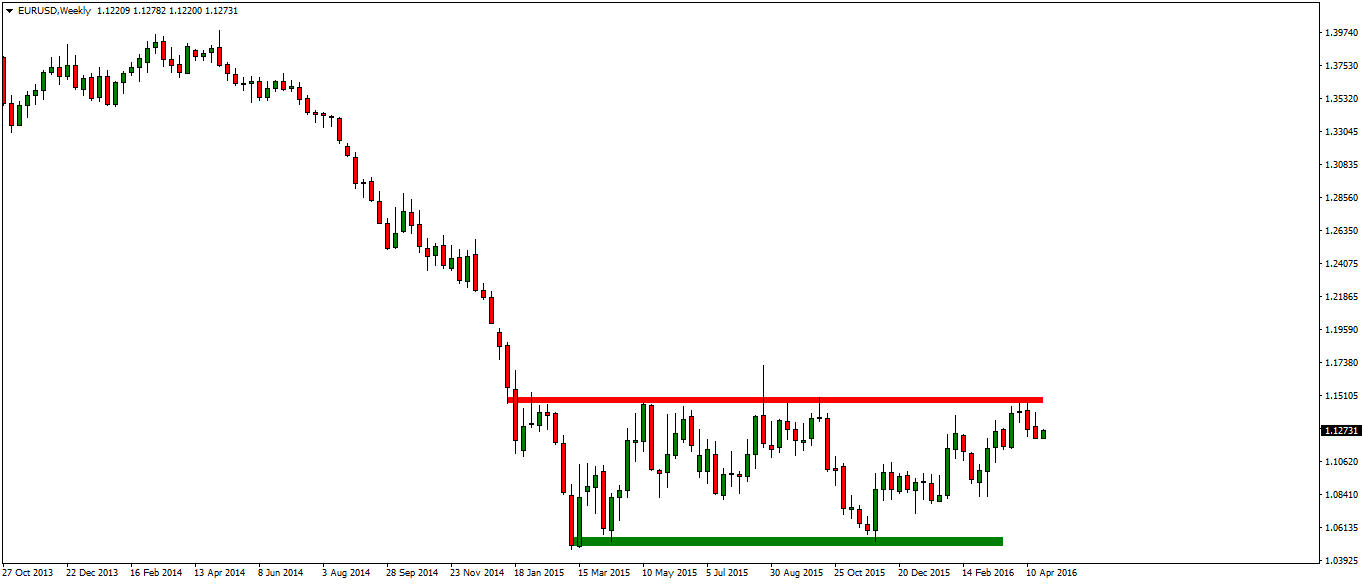

Wsparcie oraz opór w Price Action

Każda ze świeczek wspomnianych powyżej doskonale się sprawdza na wsparciach oraz oporach. To właśnie tam należy upatrywać wszelkiego rodzaju formacji, które pozwalają zwiększyć prawdopodobieństwo naszego sukcesu w tradingu. Wsparcie jest to miejsce, w którym cena zatrzymuje swój spadek, zaś opór jest miejscem, gdzie można zaobserwować napotkane trudności z dalszym umacnianiem się kursu danego instrumentu.

Wsparcia i opory są wyznaczane jako horyzontalne linie, które możemy wyznaczyć na wykresie. Im częściej testowany było dane wsparcie/opór, tym większy wydźwięk danego poziomu. Test polega na ponownym podejściu ceny pod dane miejsce, dzięki czemu trader otrzymuje potwierdzenie, co do swoich przypuszczeń odnośnie istotności danego miejsca na wykresie. Często możemy spotkać się z różnymi określeniami odnośnie poziomów wsparć oraz oporów. Czasami można natrafić na określenie „istotny poziom oporu/istotny poziom wsparcia”. Istota danego poziomu zależy od dwóch kwestii:

- Interwału na jakim został rozpoznany

- Ilości testów

Generalnie im wyższy interwał, tym bardziej będzie znaczący opór/wsparcie. Wsparcie na wykresie godzinowym jest istotniejsze, niż te na wykresie M15 (15-minutowy). Z kolei te z M15 będzie stanowczo bardziej istotne dla traderów niż szum informacyjny na M1 (1-minutowy). Część początkujących adeptów Price Action może odczuwać dyskomfort na myśl o oznaczaniu poziomów wsparcia oraz oporu. Wynika to z faktu, że wbrew pozorom cena nie odbija się pomiędzy dwoma obszarami na wykresie, tylko wykazuje określoną tendencję wraz z mniejszymi, bądź większymi korektami. Najważniejszą kwestią przy wyznaczaniu oporów oraz wsparć jest znalezienie faktycznego miejsca, gdzie dochodzi do aktywowania się przeciwstawnych zleceń, co powoduje zmianę tendencji. Jednym z największych błędów nowicjuszy PA (Price Action) jest próba znalezienia wsparcia/oporu nie tam, gdzie faktycznie występuje, tylko tam gdzie trader zakłada, że powinno wystąpić. Najprostszy sposób na znalezienie takiego poziomu na wykresie to wyznaczenie miejsc zwrotnych w postaci knotów świec. Następnie po połączeniu tych poziomów trader będzie w stanie zaobserwować strefę, gdzie często dochodziło do aktywacji zleceń.

Price Action in Action

Price Action jest doskonałym rozwiązaniem dla osób, które na pewnym etapie pogubiły się w testowaniu coraz to nowszych metod inwestycyjnych. Czasami traderzy, szukając przysłowiowego „Świętego Graala” przechodzą bardzo długą drogę, zanim odkryją, że najważniejszą rzeczą w tradingu jest określanie z dużą dozą prawdopodobieństwa, w którą stronę podąży cena. Nawet jeśli skuteczność danej strategii nie jest wielce zadowalająca, to należy pamiętać, że często zwiększony zysk do ryzyka potrafi z nawiązką odrobić poniesione straty. Dlatego warto zainteresować się metodą Price Action, która nade wszystko ceni sobie prostotę przy określaniu, która ze stron posiada przewagę na wykresie. Dodatkowo jedyne co w Price Action ma znaczenie to cena. Czasem przy monitorze pełnym wskaźników traderzy o tym zapominają.

To koniec tego artykułu, ale dopiero początek Twojej przygody z rynkami finansowymi. Przed Tobą długa droga, ale lepiej w pierwszej kolejności poćwiczyć. Rachunek demonstracyjny to najlepszy sposób, aby przetestować zdobytą wiedzę w praktyce. Otwórz bezpłatne konto demo z wirtualnymi pieniędzmi już dziś!